Les Jeux Olympiques ont publié la 2ème version de leur Guide TVA

- Les Jeux Olympiques ont publié la deuxième version de leur guide TVA pour les JO de Paris qui ont lieu du 26 juillet au 11 août 2024.

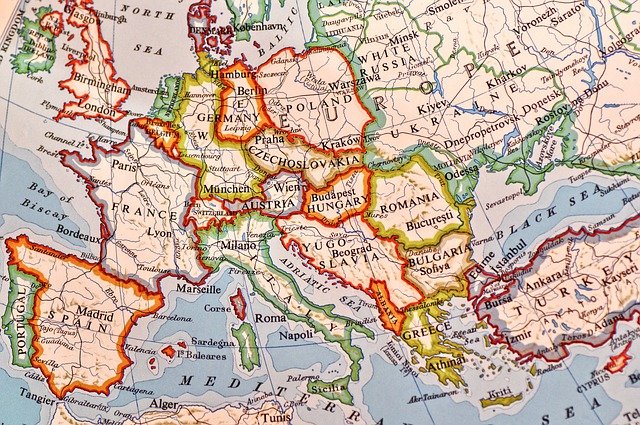

- Il y a trois façons de récupérer la TVA: l’enregistrement local, la procédure de la 13ème Directive de l’UE pour les organisations en dehors de l’UE et la procédure de la 8ème Directive de l’UE pour les organisations dans l’UE.

- Les dépenses non récupérables comprennent le logement des dirigeants ou des employés, les véhicules de transport de personnes, le transport de personnes (taxi, train, avion, bus, métro), les produits pétroliers, les biens cédés à titre gratuit et les services relatifs aux biens exclus du droit à déduction.

- Jeux Olympiques 2024 – Guide fiscal